Kunden wollen ihre Versicherung im Netz so leicht erreichen, wie sie Züge buchen. Mit dieser Erkenntnis starteten viele Versicherer ihre Digitalisierungsreise an der Kundenschnittstelle: Portale und Apps sollten die Customer Experience verbessern und die Touchpoints zum Kunden vervielfältigen. Im zweiten Reiseabschnitt haben sie begonnen, in langjährigen Projekten ihre Kernsysteme zu erneuern – längst überfällig und in den meisten Häusern eine der größten IT-Investitionen seit Dekaden. Vorreiter haben die Erneuerung bereits vor vielen Jahren gestartet, viele Versicherer sind noch jetzt mitten im Transformationsprozess.

Auf der Suche nach dem nächsten Weg in die Zukunft beteiligen sich viele Versicherer an Innovation-Hubs, Inkubatoren und Startup-Netzwerken. Einige haben innerhalb der eigenen Organisation Innovations-Einheiten geschaffen und erhoffen sich dadurch die Entwicklung fruchtbarer Ansätze.

Die Messlatte steigt

Die technologischen Möglichkeiten nehmen rasant zu – und was der Kunde von irgendwoher kennt, erwartet er schnell auch hier, von seiner Versicherung: Service 24/7 beispielsweise oder neue Kanäle wie die Sprachassistenten Alexa und Google Home. Branchenübergreifende Digitalisierungsanstrengungen treiben den Fortschritt voran und verkürzen die Norm für Reaktionszeiten beständig.

Im Wettbewerbsfeld der neuen Mitspieler ist ein Disruptor bisher nicht aufgekreuzt; auch haben einige InsurTechs zügig wieder eingepackt. Aber der Großteil dieser Start-ups hat weiterhin starke Ambitionen, am Markt mitzumischen. Beide Seiten – InsurTechs wie traditionelle Versicherer – haben erkannt, dass sie zusammen am weitesten kommen. Die Neuen bringen die Technik und ihre Kultur der schnellen Reaktion, die Versicherer ihre traditionellen Stärken ein: Kapital, ihre Kunden und eine stabile Vertrauensbasis.

Unter den kooperativ orientierten InsurTechs sind zahlreiche technische und vertriebliche Enabler. Beeindruckenderweise haben es daneben aber auch einige neue digitale Versicherer mit eigener Versicherungslizenz an den Start geschafft. Und mit dem digitalen Versicherungs-Pionier Lemonade hat quasi über Nacht das erste internationale Start-up sein Geschäft von den USA nach Europa expandiert und ist auf dem deutschen Markt präsent.

Diese neuen Player sind zwar in Bezug auf die abgeschlossenen Verträge noch keine ernsthaften Verfolger, in Sachen Prozesseffizienz aber haben sie einen meilenweitem Vorsprung. John-Paul Pieper zeigt dazu in seinem Beitrag, wie nexible mit konsequenter „Design to Cost Culture“ und minimalem Overhead die Bedürfnisse einer steigenden Kundenzahl bedient.

Neue Risiken, neue Chancen

Die technische Entwicklung bietet auch klassischen Versicherungshäusern ständig neue Möglichkeiten, ihre Unternehmensziele schneller und besser zu erreichen. Künstliche Intelligenz verspricht dabei enorme Potenziale: Begreift man Digitalisierung als den Dreiklang aus Automatisierung, Customer Experience und der Entwicklung neuer Geschäftsmodelle, so finden sich in allen Bereichen erfolgsversprechende Einsatzfelder für Künstliche Intelligenz.

Auch im Kern des Geschäftsmodells sind Neuerungen nötig, um dem Absicherungsbedarf der Kunden gerecht zu werden: Zahlreiche Makrotrends bringen neue Risiken hervor und verstärken alte – vom Klimawandel über die demographische Entwicklung bis hin zu Cyberattacken und Risiken durch neue Technologien wie autonomes Fahren.

Privatkunden sorgen sich vor allem um steigende Gesundheitskosten und -gefährdungen sowie um neue medizinische Probleme wie multiresistente Keime. Geschäftskunden fühlen sich bedroht von Risiken, die durch den Wandel ihrer Geschäftsumfelder entstehen: Sei es durch die geopolitischen Veränderungen und Unsicherheiten, durch neue Regularien wie die Datenschutzgrundverordnung, konkurrierende Geschäftsmodelle oder Schuldenblasen.

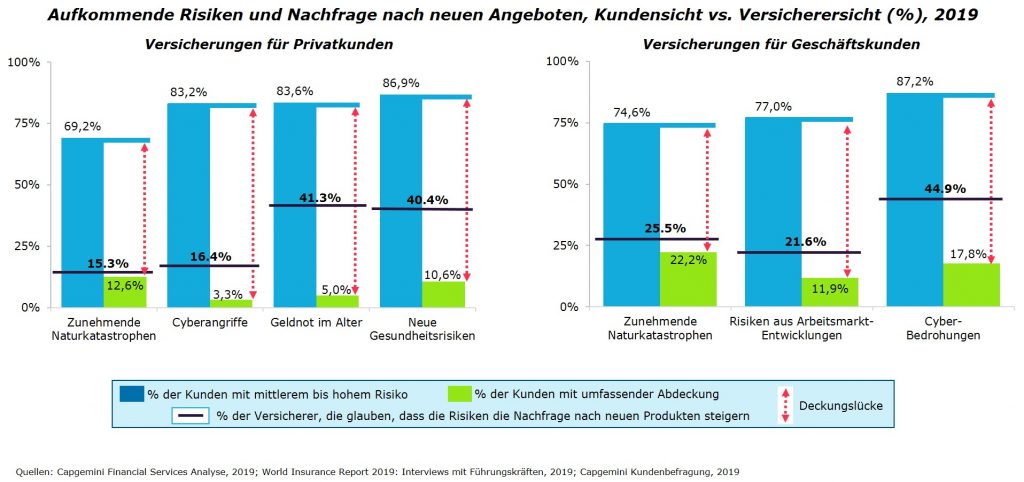

Über einen umfassenden Versicherungsschutz hinsichtlich dieser Bedrohungen verfügen beide Seiten im Moment nicht: Laut World Insurance Report 2019 1) von Capgemini fühlt sich nur etwa jeder zehnte Privatkunde ausreichend abgesichert; unter den Geschäftskunden sind es 13,4 Prozent. Verlieren die Versicherer bei allen Digitalisierungsanstrengungen das Kerngeschäft aus den Augen?

Träge Mutterschiffe

Versicherungen halten noch zu sehr an alten Produktportfolios, Strukturen und Methoden fest, obwohl zahlreiche technische Innovationen schon bereitstehen und verprobt werden. Das geschieht meist allerdings nur punktuell – und eine Veränderung von Geschäftsmodellen ergibt sich daraus nicht automatisch. Innovationsforschung findet im geschützten Raum abgeschlossener Einheiten oder externer Initiativen statt. So können sich die Ergebnisse und methodischen Erkenntnisse nur schwer im Gesamtunternehmen, auf sein Geschäftsmodell und die Unternehmenskultur auswirken. Risiko wird weiterhin gescheut, es fehlen Innovationen im großen Maßstab – und das Tempo der Produktentwicklung hält mit dem Absicherungsbedarf der sich schneller verändernden Risikolandschaft nicht Schritt.

In Sachen Customer Experience allerdings haben deutsche Versicherer aufgeholt: Apps und Portale für den Kundenzugang sind mittlerweile State of the Art. Die Kunden erwarten das auch. Der Nutzungsgrad ist bis heute dennoch gering und eine Effizienzsteigerung damit nicht im erhofften Maße eingetreten. Die Anstrengungen, die Versicherer in die Modernisierung ihrer Kernsysteme investieren, bringen nur einen deutlichen Geschäftsnutzen, wenn sie in eine konsequente Digitalisierungsstrategie eingebettet sind. Sollte die Digitalisierungsreise nach der Kernsystemerneuerung ins Stocken geraten, werden die getätigten Investitionen wenig Nutzen entfalten.

Fixstern Kundennutzen

Einen zuverlässigen Leitstern hat die Versicherungsbranche für ihre Zukunft: Es wird auch weiterhin das erfolgreich sein, was dem Kunden nützt. Um das erkennen und umsetzen zu können, brauchen die Versicherer eine Innovationskultur wie Startups und BigTechs sie vorleben, eine, die stetige Veränderung und Verbesserung vorantreibt.

Um agil zu werden, braucht es zum einen eine kundenzentrierte strukturelle Reorganisation mit dem Aufbau einer silofreien Kultur, in der die Mitarbeiter kollaborativ, flexibel und innovativ arbeiten können. Zum anderen sind Investitionen in die intelligente Nutzung der Kundeninformationen nötig. Ist das gegeben, können sicherlich auch Open Spaces, Turnschuhe und Kickertische ihre Vorzüge ausspielen.

Insbesondere die IT der Versicherer muss sich neu aufstellen, denn die Bedeutung der Digitalkompetenzen wird im Wettbewerb weiter zunehmen und erfordert Eigenschaften, die eingesessene IT-Abteilungen der Versicherer im traditionellen Arbeitsmodus nicht aufweisen. Wenn die Software zum Wettbewerbs-Differentiator wird, ist ein Versicherungshaus mit langen Releasezyklen nicht wettbewerbsfähig – und erst recht nicht mit einem Softwaredesign ohne Kundenfeedback, zeitraubenden manuellen Softwaretests, der Trennung von IT- und Fachabteilungen oder dem aufwendigen Betrieb eigener Rechenzentren.

Die Zukunft ist flexibel

Pure Digital Player dagegen zeigen, wie Code-gewordene, automatisierte Prozesse dank schlanker Organisationsstruktur erhebliche Kosten einsparen. Durch agile Entwicklungs- und Betriebsverfahren, mit ihrer Infrastruktur in der Cloud sowie hoher Software- und Architekturqualität können sie schnell flexibel auf Marktentwicklungen und Kundenbedürfnisse reagieren.

Wie der World Insurance Report von Capgemini zeigt, werden Kunden Prävention und individualisierte Dienstleistungen stärker nachfragen. Das Erkennen ihrer individuellen Bedürfnisse wird daher zur zentralen Aufgabe. Dazu müssen Versicherer systematisch und intelligent ihre Daten nutzen. Für personalisierte Dienstleistungen sind die Kunden auch zunehmend bereit, Daten zu teilen und höhere Gebühren zu zahlen.

Auf dem bisher Erreichten kann die Branche sich keinesfalls ausruhen. Tatsächlich ist die Technik bereit, und die Versicherer investieren viel, um sie erfolgreich einzusetzen. Nur das Mindset kommt schwer hinterher. Eine Branche, die der Beurteilung von Risiken naturgemäß mehr Beachtung schenkt als neuen Chancen, muss dringend umdenken und sich stärker auf die Chancen konzentrieren. Wenn sie neue Verfahren, Produkte oder Prozesse beurteilt, sollte es beispielsweise mehr Gewicht haben, die Kunden langfristig zu binden, als kurzfristig die Umsätze zu steigern oder Kosten zu senken.

Mit dem richtigen Mindset und diesen Lösungen sind Versicherer auch gut vorbereitet, falls doch noch der Disruptor kommt und das Geschäftsmodell der Branche nachhaltig angreift.

1) World Insurance Report 2019

Hier finden Sie den aktuellen World Insurance Report 2020, sowie vergangene Berichte https://worldinsurancereport.com/

Risiken und Nachfrage nach neuen Versicherungsprodukten: Die Kunden sehen eine Lücke im Angebot, doch die meisten Versicherer erkennen dieses Absicherungsbedürfnis hinsichtlich wachsender und neuer Risiken nicht.